冯冠豪博士做客第60期金融家论坛

2019-12-20 浏览次数:1440 评论 0 条

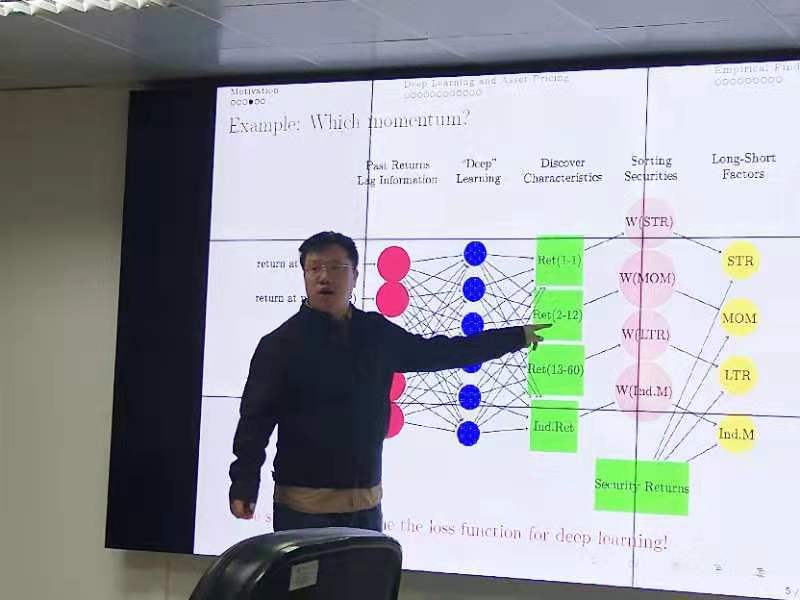

2019年12月19日下午,暨南大学金融家论坛第60期在学院102会议室举行。香港城市大学统计助理教授冯冠豪博士作了“Deep Learning in Characteristics-SortedFactor Models”的主题讲座。

是否存在一个多因子模型来解释所有的横截面股票收益呢?本次,冯博士提供了一个多层神经网络的深度学习模型来模拟风险因子的构造,以及对横截面股票收益的预期。冯博士总结道,以往学术界和业界主要通过对公司风险特征的排序来构造多空投资策略,如何通过Security sorting来解释横截面股票收益仍然缺乏理解。冯博士将资产定价问题视为一种优化问题,而如何构建一个因子模型以最大程度地降低定价误差或alpha?此处引入了非简化形式的神经网络方法。他指出,与PCA方法相比,Security sorting方法更有优势,如Security sorting允许非平衡的数据结构,例如个股收益和特征等优势,而PCA依赖于平衡的数据结构等。文章基于CAPM或者Fama-French基准模型,以公司特征(Input)生成因子(intermediate features)匹配股票收益(Output)。而其中,深度学习因子能够进一步解释横截面股票收益,而且它们跟基准模型有低相关性。实证预测结果表明,深度学习因子可以提高基准模型的预测性,且实证结果在样本以外的投资组合和个人股票收益中获得了可靠的统计和经济证据。

冯冠豪博士于2017年从芝加哥大学布斯商学院毕业加入香港城市大学成为统计助理教授。他的研究方向包括金融时间序列,实证资产定价,机器学习,和量化金融。研究主要目的是开发统计和机器学习的方法用来预测面板数据和时间序列上的资产回报。

冯冠豪博士的研究多次被邀请到重大学术会议上宣讲(AFA,CICF,Informs,SoFie),以及业界量化投资会议(CQAsia,Wolfe Research,Inquire Europe)。他的文章“Taming the Factor Zoo: a Test for New Factors”拿到2018年AQR Insight Award,分享十万美元奖金,已经被Journal of Finance接受。他的另一篇文章“Deep Learning in Characteristics-Sorted FactorModel”在2018年获得Unigestion Alternative Risk Premia的一万欧元奖金并被选进了2019年的Crowell Prize Final List。

相关信息

[错误报告] [推荐] [收藏] [打印] [关闭] [返回顶部]

已有

已有